In den vergangenen Jahren kannte der Industrie- und Logistikimmobilieninvestmentmarkt nur eine Richtung – und zwar nach oben. Der Boom war auch nicht durch die Corona-Pandemie zu stoppen, im Gegenteil. Der enorme Wachstumsschub des E-Commerce sowie die weitreichenden Auswirkungen auf die globalen Lieferketten befeuerten die Nachfrage nach modernen Industrie- und Logistikflächen obendrein – und das nicht allein in den Metropolregionen, sondern auch an Standorten in Autobahnnähe für Big-Box-Lösungen.

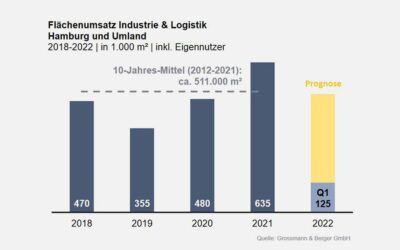

Dennoch war bereits Ende 2021 klar, dass sich der Boom so nicht weiter fortsetzen kann, da die starke Nachfrage von diversen Seiten und Nutzern auch in Deutschland auf ein immer geringer werdendes Angebot trifft. Dieses Szenario ist nun auch nach dem ersten Halbjahr 2022 deutlich zu beobachten. Nachdem der Flächenumsatz im Berliner Markt im ersten Quartal 2022 durch den Großabschluss der Tesla-Gigafactory in Grünheide auf ein erneut hohes Niveau getrieben wurde, waren an den übrigen Top-4-Standorten angebotsbedingte Einbrüche am Vermietungsmarkt zu beobachten, die sich im zweiten Quartal weiter fortsetzten.

Gastbeitrag

Hinzu kommen enorm hohe Baukosten, steigende Bauzinsen sowie die seit Jahrzehnten größte Energiekrise, die sich aus den derzeit politischen Unwägbarkeiten ergeben. Als Folge daraus ergibt sich, dass aktuell vor allem die Kosten rekordverdächtig stark steigen.

Investoren sind zurückhaltender – es scheitert an den Verkaufspreisvorstellungen

Diese wirtschaftlichen und politischen Unwägbarkeiten haben für Verunsicherung bei Investoren und Entwicklern am Industrie- und Logistikimmobilieninvestmentmarkt gesorgt. Vor allem im zweiten Quartal führte das zu einem Ungleichgewicht am Markt, da die Preisvorstellungen von Käufern und Verkäufern sich derzeit stark unterscheiden – und auch die Rasanz der Entwicklungen erschwert das angemessene Pricing. Zudem existieren schwierigere Bedingungen bei der Fremdkapitalaufnahme.

Zwar hat der Markt im zweiten Quartal spürbar an Dynamik verloren, dennoch befand sich das Transaktionsvolumen von etwa 1,7 Milliarden Euro keineswegs auf außergewöhnlich niedrigem Niveau. Vergleichbare Zahlen wurden bereits in den verschiedensten Quartalen verzeichnet – und das nicht nur in den Anfangsstadien der Pandemie.

Die Verunsicherung der Investoren hat also zu keinem Stillstand am Markt geführt. Der Rückgang des Investmentvolumens ist eine natürliche Reaktion auf die nicht absehbaren äußeren Faktoren – ähnlich wie zu Beginn der Pandemie. Investoren agieren also wesentlich vorsichtiger und prüfen Investmentchancen eingängiger. Gleichwohl sollte der hohe Anlagedruck für Investoren nach wie vor gegeben sein, da angesichts der hohen Inflationsrate im Vergleich zu den geringen Negativzinsen in den letzten Jahren noch mehr Kapital „verloren“ geht, wenn es nicht wertstabil angelegt wird. Auf der Verkäuferseite wiederum bestehen zwar noch hohe Erwartungshaltungen, immer häufiger ist jedoch auch die Bereitschaft da, zu moderaten Preisabschlägen zu verkaufen. Dennoch erzielen Entwickler aktuell nach wie vor gute Gewinne beim Verkauf.

Nutzernachfrage ist ungebrochen hoch – der Trend geht zum Re- und Nearshoring

Auf dem Vermietungsmarkt ist von den wirtschaftlichen Unsicherheiten bisher noch nichts zu beobachten. Die Nachfrage der Nutzer nach Industrie- und Logistikflächen ist weiterhin ungebrochen hoch. Statt abwartenden Nutzern ist eher das Gegenteil zu beobachten – die Nachfrage wird sogar durch die wirtschaftliche Situation noch weiter in die Höhe getrieben. Denn die instabilen und teilweise abreißenden Lieferketten sorgen dafür, dass immer mehr Strategien zum Re- und Nearshoring entwickelt werden. Der Trend geht also, wie sich das bereits seit der Corona-Pandemie abgebildet hat, weiter in Richtung der heimischen Güterproduktion, ergänzt durch Diversifikation der Zulieferer sowie durch erhöhte Lagerbestände, um die Produktion jederzeit bedienen zu können.

Dies bedarf moderner und leistungsfähiger Logistik- und Produktionsflächen. Das spiegelt sich in den Zahlen des ersten Halbjahres 2022 wider: Unternehmen aus der Produktion fragten etwa 60 Prozent mehr Fläche an als noch im Vergleichszeitraum 2021. Ihr Anteil am Gesamtflächenumsatz erhöhte sich damit auf 24 Prozent. Auch in Zukunft werden Produktionsflächen einen weitaus größeren Anteil am Umsatz einnehmen als bisher. Statt der zehn bis 15 Prozent, die in der Vergangenheit üblich waren, werden sie sich mittel- und langfristig bei etwa 15 bis 20 Prozent befinden.

Immer mehr Unternehmen verlegen ihren Standort in ostdeutsche Regionen

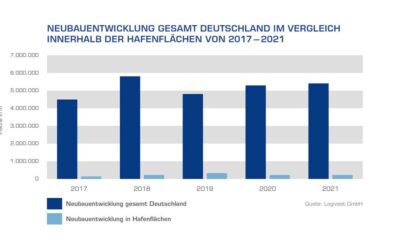

Während die Nachfrage nach modernen und großflächigen Logistik- und Industriestätten weiterhin steigt, werden eben diese Flächen immer mehr zur Mangelware auf dem Markt, sodass sich der Nachfrageüberhang weiter verstärkt.

Das hat zur Folge, dass sich immer mehr Nutzer aus den prominenten und nachgefragten Logistikstandorten nach alternativen Regionen umschauen müssen. Denn hinsichtlich der Flächenverfügbarkeit gibt es deutliche regionale Unterschiede. Wie auch schon im vergangenen Jahr zu beobachten war, sind die Flächen in Frankfurt am Main, Köln, Stuttgart, München oder Hamburg denkbar knapp – nahezu alle verfügbaren Flächen wurden vermietet. Neue Rekordergebnisse sind an diesen Standorten also gar nicht mehr möglich. Chancen ergeben sich daraus allerdings für die ostdeutschen Standorte. Neben der Region Berlin-Brandenburg, die vor allem im Berliner Umland große Flächennachfragen verzeichnete und größtenteils bedienen konnte, sind auch die Standorte Leipzig und Halle sowie Erfurt immer begehrter.

Der Industrie- und Logistikimmobilienmarkt ist also momentan mit mehreren ernst zu nehmenden Entwicklungen konfrontiert. Die aktuell eher wieder sinkenden Rohstoffpreise sind dabei ein Pluspunkt. Unstrittig ist jedoch, dass aufgrund der starken Nachfrage und geringen Flächenverfügbarkeit sowohl die Spitzen- als auch die gewichteten Durchschnittsmieten weiter steigen werden. Denn der akute Flächenmangel kann auch durch spekulative Entwicklungen nicht maßgeblich reguliert werden. Gleichzeitig wird sich der Trend der Abwanderung der Unternehmen in die ostdeutschen Bundesländer aufgrund der dort größeren Flächenverfügbarkeit weiter verstärken.

Eine Teillösung besteht darin, dass immer mehr aufgegebene Altstandorte einer umfangreichen Brownfield-Revitalisierung unterzogen werden. Dies hat den Vorteil, dass in etablierten und infrastrukturell gut erschlossenen Lagen Neubaulösungen entstehen. Allerdings wird dieser Ansatz häufig von professionellen Immobilienentwicklern praktiziert, weshalb in aller Regel Mietlösungen entstehen. Demgegenüber entstehen eigengenutzte Immobilien häufiger als Neubau auf der grünen Wiese.

Entscheidend ist jedoch vor allem die weitere Entwicklung der wirtschaftlichen und politischen Situation. Gleichzeitig gilt es außerdem für alle Akteure, noch mehr mit den Kommunen in den Austausch zu gehen und gemeinsam Konzepte für moderne und im Hinblick auf die Klimaziele bis 2050 nachhaltige Logistik- und Industrielösungen zu finden. Denn sicher ist: Die Relevanz von derartigen Flächen nimmt immer weiter zu. Dafür ist die Ausweisung neuer Flächen essenziell – eine weitere Aufpolierung des Images ist also unbedingt notwendig.

1,7 Mrd. €

betrug das Transaktionsvolumen im zweiten Quartal. Damit hat es spürbar an Dynamik verloren, befindet sich aber keineswegs auf außergewöhnlich niedrigem Niveau.