CBRE und Colliers haben ihre Analysen für den Industrie- und Logistikimmobilienmarkt in Deutschland für das Jahr 2022 veröffentlich. Beide sehen das vergangene Jahr als ein weiteres Rekordjahr. Treiber war laut Colliers vor allem das erste Quartal 2022. CBRE stellt einen rückläufigen Anteil am Marktgeschehen bei den Top-7-Märkten fest.

Colliers: Erstes Quartal hebt Jahresergebnis auf Rekordniveau

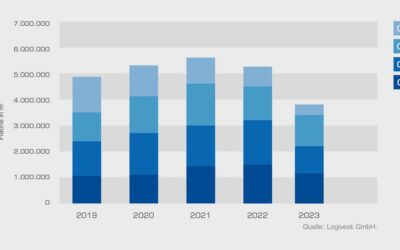

Laut den Analysten von Colliers beendete der deutsche Industrie- und Logistikimmobilienmarkt das Jahr 2022 trotz des schwierigen Marktumfelds mit einem Rekordvolumen. Insgesamt wurden rund 9,3 Milliarden Euro in deutsche Industrie- und Logistikimmobilien investiert. Dies entspricht einem Plus von einem Prozent im Vergleich zum Vorjahr. Haupttreiber des Rekordergebnisses war das überdurchschnittliche erste Quartal, auf das rund 38 Prozent des Transaktionsvolumens entfielen. Ab dem zweiten Quartal führten die hohe Unsicherheit nach Beginn des Ukrainekriegs sowie die Trendwende in der EZB-Politik mit in Folge deutlich veränderter Finanzierungsbedingungen zu einer Abkühlung des Marktgeschehens.

Artikel

von Tim-Oliver Frische

Nach einem Tiefpunkt der Aktivität im dritten Quartal war im vierten Quartal mit einem Transaktionsvolumen von rund 1,7 Milliarden Euro eine leichte Belebung des Marktes zu beobachten. Die rückläufige Marktaktivität folgt dem Trend des Gesamtmarkts. Der Anteil von Logistik- und Industrieimmobilien am Transaktionsvolumen lag 2022 bei 18 Prozent und somit auf dem Gesamtmarkt auf Rang zwei hinter Büro.

CBRE vermeldet Transaktionsrekord

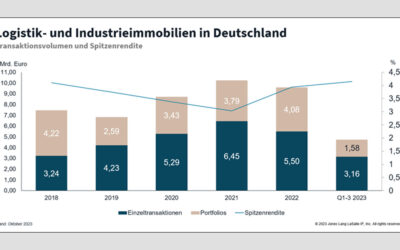

Laut CBRE hat der deutsche Investmentmarkt für Industrie- und Logistikimmobilien 2022 mit 10,6 Milliarden Euro ebenfalls ein neues Rekordergebnis erreicht. Damit übertraf das Marktgeschehen den bisherigen Rekord von 2021 um fünf Prozent. Deutlich rückläufig war hingegen der Anteil der Top-7-Märkte, der um acht Prozentpunkte auf 13 Prozent zurückging. Annähernd ausgeglichen war das Verhältnis von Portfolio- zu Einzeltransaktionen, während 2021 die Einzeltransaktion mit 63 Prozent überwogen.

Ebenfalls ausgeglichen – und stabil im Vergleich zu 2021 – war das Verhältnis von nationalen zu internationalen Investoren. Auch die Anteile der verschiedenen Risikoklassen blieben annähernd stabil – Core lag bei 56 Prozent, Core-plus bei 17 Prozent, Value-add bei 16 Prozent und Opportunistisch bei elf Prozent.

„Im Verlauf des Jahres haben die veränderten Finanzierungskonditionen zu veränderten Preisvorstellungen geführt. Auf die starken Anstiege der SWAP-Rates im Q2 2022 reagierten viele Investoren mit extremer Zurückhaltung, und vormals verkaufsbereite Eigentümer nahmen einige Transaktionen vom Markt.“

Nicolas Roy

Head of Industrial & Logistics bei Colliers