Die Corona-Krise ließ die Logistikbranche zwar kurzzeitig innehalten, diese setzte aber ihren Wachstumskurs schnell und unbeeindruckt fort. Die Investitionen in Logistikimmobilien erreichten 2020 mit etwas weniger als 5 Milliarden Euro in etwa das Niveau der beiden vorangegangenen Jahre. Mit 3,7 Millionen Quadratmetern blieb die Summe der neu fertiggestellten Logistikflächen durch verzögerte Baustarts hinter dem Vorjahreswert (4,9 Millionen Quadratmeter) zurück. Die starke Neubauaktivität wird 2021 und 2022 für neue Rekordfertigstellungsvolumen von je über 5 Millionen Quadratmetern sorgen. Seit 2019 profitieren auch periphere Logistikstandorte von der steigenden Nachfrage. Ihr Anteil am gesamten Fertigstellungsvolumen steigt von 14 % im langjährigen Durchschnitt auf 20 % im laufenden Jahr.

Artikel

von Tim-Oliver Frische

Diese und weitere Ergebnisse der neuen Studie „Logistik und Immobilien 2021“ stellen die Studienpartner Bulwiengesa, Berlin Hyp AG, Bremer AG, Garbe Industrial Real Estate GmbH und Savills Immobilien Beratungs-GmbH in der bereits siebten Studienausgabe vor.

Die zentrale Frage dieser Ausgabe lautet: Jetzt mehr wert als vor der Krise? Andreas Schulten, Generalbevollmächtigter bei Bulwiengesa: „Das Bewusstsein in der Gesamtbevölkerung, dass Logistik das Rückgrat eines funktionierenden Wirtschaftssystems ist, ist enorm gestiegen. Viele bewerten den Nutzen nun höher und schauen nicht mehr nur allein auf die externen Kosten zulasten der Umwelt wie Flächenversiegelung und Emissionen. Die Nachfrage von Investoren und Nutzern nach attraktiven Lagen, hohen Gebäudequalitäten und unterschiedlichen Logistikdienstleistungen führten zu Wertsteigerungen in jeder Hinsicht.“

Neubau

Im Jahr 2020 wurden 3,7 Millionen Quadratmeter neue Logistikfläche fertiggestellt. Das Fertigstellungsvolumen blieb damit deutlich hinter dem Vorjahreswert (4,9 Millionen Quadratmeter) und dem für 2021 erwarteten Volumen (5,3 Millionen Quadratmeter) zurück. Ursache waren pandemiebedingt verzögerte Baustarts, durch die die Fertigstellungen in das Folgejahr verschoben wurden. Für die Jahre 2021 und 2022 sind angesichts laufender Bauprojekte mit knapp 5,3 und 5,4 Millionen Quadratmetern neue Rekordfertigstellungsvolumen zu erwarten.

Die Top 5 der 2021/2022 aktivsten Logistikflächen-Projektentwickler wird von Panattoni (1,5 Millionen Quadratmeter) angeführt, gefolgt von Garbe Industrial Real Estate (1,0 Millionen Quadratmeter) und GLP (0,7 Millionen Quadratmeter), der Dietz AG (0,7 Millionen Quadratmeter) und Fiege (0,6 Millionen Quadratmeter). Rechnerisch nimmt der langjährige Spitzenreiter im Ranking über den langen Zeitraum, die Goodman Group, noch den ersten Platz ein. Diese hat ihren Neubau in den letzten Jahren jedoch erheblich reduziert und ist nicht einmal mehr in den Top 10 bei der Pipeline 2020/21 vertreten.

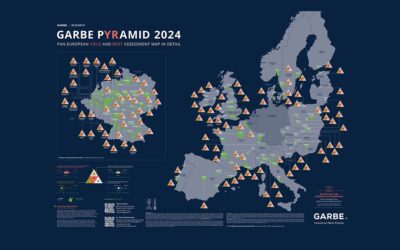

Bei Betrachtung der Fertigstellungen nach Regionen im Zeitraum von 2016 bis 2021 werden die Logistikregion Berlin (1,7 Millionen Quadratmeter) und die Region Rhein–Ruhr (1,6 Millionen Quadratmeter) wegen hoher Fertigstellungszahlen im laufenden Jahr (528.000 bzw. 350.000 Quadratmeter) an der Region Rein–Main/Frankfurt (1,4 Millionen Quadratmeter) vorbeiziehen. Auffällig ist zudem die Region Bremen und Nordseehäfen, die mit 467.000 Quadratmetern neuer Logistikfläche eine sehr hohe Neubauaktivität im laufenden Jahr aufweist.

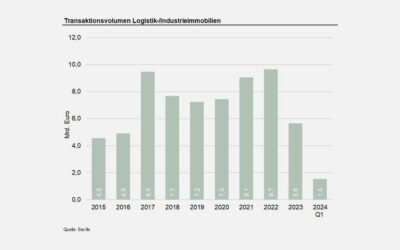

Investmentmarkt

Auf dem Investmentmarkt für deutsche Logistik-, Unternehmens- und Industrieimmobilien wurde 2020 mit einem Investmentvolumen mit 9,7 Milliarden Euro ein neues Allzeithoch erreicht. Das sprunghaft gestiegene Interesse an Industrieimmobilien (über 1,3 Milliarden Euro) und die ebenfalls weiterhin stark gefragten Unternehmensimmobilien (mehr als 3,4 Milliarden Euro) waren hierfür ausschlaggebend. In Logistikimmobilien wurden 2020 dagegen aufgrund des knappen Angebots mit 4,9 Milliarden Euro nicht ganz so hohe Summen investiert wie im Vorjahr. Im Zeitraum von 2016 bis 2021 bleibt Garbe Industrial Real Estate mit 2,6 Milliarden Euro Spitzenreiter unter den aktivsten Logistik-Investoren. Frasers Property folgt auf Platz 2 mit 1,8 Milliarden Euro, danach folgen die China Investment Corporation (CIC) mit rund 1,5 Milliarden Euro Transaktionsvolumen, Union Investment (rund 1,2 Milliarden Euro) und LIP Invest (knapp 1,2 Milliarden Euro). Die Top 5 der Investitionsziele nach Regionen sind im Zeitraum von 2016 bis 2021 die Regionen Rhein-Main/Frankfurt, Berlin, Hamburg, Dortmund und Hannover/Braunschweig. Im ersten Halbjahr 2021 waren die Logistik-Investoren in den Regionen Hamburg und A4 Sachsen besonders aktiv.

Höhere Anforderungen für mehr Werthaltigkeit

Die Studie „Logistik und Immobilien 2021“ beschäftigt sich auch mit den Folgen der kontinuierlich optimierten und modernisierten Logistikprozesse für die Logistikimmobilien. Die Preise steigen und auch die Logistikimmobilien-Investoren prüfen immer genauer, wie zukunftsfähig und werthaltig Standort und Immobilie sind. Die Lage der Logistikimmobilie ist nach wie vor entscheidend. „Die zentrale Frage ist immer: Kann ich meinen logistischen Auftrag am Standort erfüllen?“, sagt Tobias Kassner, Head of Research bei Garbe. „Standorte in Metropolen werden auch weiterhin eine starke Nachfrage erfahren, gut angebundene Nebenlagen rücken aber immer häufiger in den Fokus der Nutzer und somit auch Investoren.“

Die Gebäudequalität sollte sich an den Nutzeranforderungen ausrichten, aber auch ökologische Nachhaltigkeitskriterien erfüllen. Michael Dufhues, Vorstand der Bremer AG: „Durch den höheren Qualitätsanspruch der Nutzer wird zunehmend wertiger gebaut. Eine lichte Hallenhöhe von zwölf Metern ist inzwischen Standard, ebenso wie eine gute Dämmung und große Lichtflächen für Dach und Wand. Zeitgemäße Gebäude sind auf die Installation von Photovoltaikanlagen vorbereitet und können im Idealfall eine hohe Bodenbelastung, Abdichtung unter der Hallensohle und eine größere Außenanlagenfläche vorweisen.“

Maria Teresa Dreo-Tempsch, Marktvorständin, Berlin Hyp fügt hinzu: „Was die Bewertung der Logistikimmobilie betrifft, sind die ganz klassischen Parameter wie eine gute Lage in Hotspots ein wichtiger Aspekt. Gerade eine Mikrolage innerhalb eines Ballungszentrums ist besonders günstig für eine 24/7-Lieferfähigkeit. Wenn wir die Immobilie betrachten, sind Multi-Tenant- und Drittverwendungsfähigkeit oder flexible Bürokonzepte, etwa durch Mezzanine-Büros statt klassischer Büroriegel, besonders gefragt.“

Für Bertrand Ehm, Director Industrial Investment bei Savills, gab es an der Systemrelevanz der Logistik schon vor Corona keine Zweifel. Allerdings ist die wichtige Rolle der Logistik nun auch in der breiten Bevölkerung und bei noch mehr Investoren angekommen. Weil der Logistikflächenbedarf steigt, verbessern sich auch die Zukunftsaussichten für Logistikimmobilien weiter. „Treibende Kraft wird der wachsende Onlinehandel bleiben. Die Errichtung weiterer Logistikflächen ist notwendig, aber viele Kommunen verfügen über keine oder zu kleine Gewerbeflächen für großflächige Logistik. Aus Nachhaltigkeitsgründen sollten auch vermehrt Brownfield-Entwicklungen möglich sein.“