„Mit 1,7 Milliarden Euro stellen Einzeldeals zum dritten Mal in Folge eine Bestmarke zum Jahresauftakt auf, was sinnbildlich für das stetig gewachsene Investoreninteresse an der als krisenresistent geltenden Assetklasse steht. Einen besonderen Anteil an dem herausragenden Gesamtergebnis haben allerdings auch Portfoliotransaktionen, die rund zwei Drittel zum Umsatz beitragen. Auf sie entfallen damit knapp 3,1 Milliarden Euro, womit sie für sich genommen bereits das bisherige Rekordergebnis aus 2020 um mehr als 700 Millionen Euro übertreffen“, erläutert Christopher Raabe, Geschäftsführer und Head of Logistics & Industrial der BNP Paribas Real Estate GmbH. Ermöglicht wurde dies nicht zuletzt dadurch, dass mit dem Abschluss der Übernahme der Deutschen Industrie Reit durch CTP und der Mehrheitsübernahme der DIC Asset an der VIB Vermögen gleich zwei Transaktionen jenseits der 500-Millionen-Euro-Marke in das Ergebnis einfließen. Mit fast 90 Transaktionen wurden aber auch insgesamt deutlich mehr Abschlüsse verzeichnet als üblich, was ein deutlicher Beleg dafür sei, dass der Markt aktuell so dynamisch wie nie zuvor ist, so Christopher Raabe weiter.

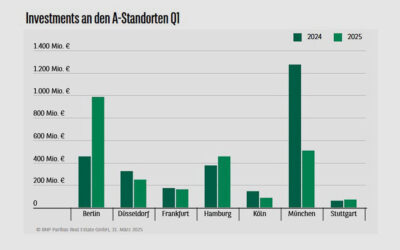

Berlin hält Spitzenposition

Auf die bedeutenden Investmentstandorte entfiel im ersten Quartal 2022 fast 1 Milliarden Euro, was ebenfalls einem neuen Rekord entspricht. Mit 380 Millionen Euro trägt

Berlin mit Abstand am meisten zum Umsatz bei, gefolgt von

Frankfurt mit 184 Millionen Euro. Für beide Märkte entspricht dies jeweils dem zweitbesten je registrierten Ergebnis. Sehr dynamisch präsentieren sich auch München, wo mit 149 Millionen Euro der langjährige Durchschnitt um rund 65 Prozent übertroffen wurde sowie

Hamburg mit einem Volumen von 85 Millionen Euro (+14 Prozent ggü. 10-jährigem Durchschnitt). Während auch

Stuttgart mit 76 Millionen Euro ein überproportional starkes Ergebnis erzielt, verlief der Jahresauftakt in

Köln (18 Millionen Euro) und

Leipzig (13 Millionen Euro) noch vergleichsweise verhalten.

Nicht nur Großdeals treiben den Umsatz

Bei der Verteilung der Investments auf die Größenklassen spiegelt sich der sehr hohe Portfolioanteil wider. So entfallen rund 59 Prozent auf Transaktionen größer 100 Millionen Euro. Dass das Rekordergebnis allerdings nicht nur auf dem großvolumigen Segment fußt, verdeutlicht ein Blick auf die absoluten Werte. So wird in ausnahmslos allen Größensegmenten der langjährige Durchschnitt um mindestens 30 Prozent übertroffen. Nicht zuletzt durch die großvolumigen Übernahmen der DIR und VIB liegen Immobilien AGs/REITs wenig überraschend mit einem Anteil von 38 Prozent deutlich an der Spitze der Verteilung des Volumens nach Käufergruppen. Dass weiterhin insbesondere viele institutionelle Anleger ihr Kapital über Fondsstrukturen in Logistikassets investieren, zeigt sich am erneut starken Abschneiden der Spezialfonds, auf die knapp 20 Prozent des Volumens entfallen. Entsprechend stehen Logistikimmobilien auch bei Investment Managern weiter hoch im Kurs, sodass auch sie mit 13 Prozent auf bedeutende Umsatzanteile kommen. Ebenfalls 13 Prozent tragen Projektentwickler bei. Weitere nennenswerte Umsätze erzielen Equity/Real Estate Funds (ca. 7 Prozent), sowie Corporates (gut 2 Prozent). Alle übrigen Käufergruppen kommen zusammen auf rund 5 Prozent.

Deutsche Käufer sehr aktiv, Renditen auf Niveau des Jahresendes

Nachdem in den vergangenen Jahren deutsche Käufer den Markt verstärkt dominiert haben, ist in jüngster Vergangenheit wieder eine deutlich höhere Dynamik aus dem Ausland zu beobachten. So liegt der Anteil ausländischer Investoren mit 62 Prozent so hoch wie zuletzt 2018. Die größten Umsatzanteile stammen dabei von europäischen Investoren, die erstmals bereits nach drei Monaten die 1-Milliarde-Euro-Marke knacken. Knapp dahinter folgen mit anteilig 29 Prozent nordamerikanische Anleger. Asiatische Käufer (knapp 2 Prozent) zeigen sich derweil weiter verhalten. Auch wenn deutsche Anleger mit anteilig 38 Prozent im Vergleich zum Vorjahr relativ gesehen 10 bps verlieren, entfallen auf sie in absoluten Zahlen gut 1,8 Milliarde Euro, was einer neuen Bestmarke entspricht. Die enorm gestiegene Nachfrage nach Logistikimmobilien hat in den vergangenen Jahren zu einem kontinuierlichen Absinken der Netto-Anfangsrenditen geführt. Allein 2021 konnte in den A-Städten ein Rückgang um 35 bps auf 3 Prozent registriert werden. Seit dem Jahresende haben sich die Yields allerdings auf diesem Niveau vorerst stabilisiert. Leipzig liegt mit 3,2 Prozent noch etwas oberhalb der übrigen großen Investmentstandorte. „Obwohl sich die geopolitischen und wirtschaftlichen Unsicherheiten in den nächsten Monaten fortsetzen dürften, ist auch für den weiteren Jahresverlauf mit einer ungebrochen hohen Nachfrage nach Logistikimmobilien zu rechnen. Da bereits nach nur drei Monaten schon knapp die Hälfte des Weges zu einem neuen Jahresrekord beim Transaktionsvolumen geschafft ist, ist es aus heutiger Perspektive nicht unwahrscheinlich, dass dem Markt für Logistik-Investments ein Ausnahmejahr bevorsteht. Bei den Spitzenrenditen ist nichtsdestotrotz vorerst eine Seitwärtsbewegung das wahrscheinlichste Szenario“, so Christopher Raabe.