Im ersten Halbjahr 2023 erreichte der deutsche Industrie- und Logistikimmobilienmarkt laut einer Analyse von CBRE einen Flächenumsatz von 2,12 Millionen Quadratmetern* – 57 Prozent unter dem Niveau des ersten Halbjahres von 2022. Damit befand sich die Marktaktivität ebenfalls deutlich (36 Prozent) unter dem durchschnittlichen Flächenumsatz der jeweils ersten sechs Monate der vergangenen zehn Jahre. Stärker rückläufig als der gesamte Flächenumsatz war die Entwicklung bei Eigennutzern (minus 77 Prozent auf 395.000 Quadratmeter) sowie bei Neubauten (minus 67 Prozent auf 1.057.000 Quadratmeter).

Artikel

von Tim-Oliver Frische

„Die Logistik-Überkonjunktur, die während der Pandemie durch den E-Commerce und durch Pufferlager entstand, ist zu Ende. Immer noch sind die Lager gut gefüllt, die Leerstände in den Top-Lagen im Ein-Prozent-Bereich und die Lagerbestände der Unternehmen sind größer als noch vor einigen Jahren. Eine Rückkehr zu den perfekt verbundenen Lieferketten des Just-In-Time wird es absehbar nicht geben. Zur Erhöhung der Resilienz gehören eben auch ausreichend gefüllte Lager“, sagt Rainer Koepke, Head of Industrial & Logistics bei CBRE in Deutschland. Der im Vorjahresvergleich rückläufige Flächenumsatz beruht auf verschiedenen Faktoren. Denn während einerseits die Nachfrage des Handels im Allgemeinen und des E-Commerce im Speziellen durchaus nachgelassen hat, gibt es vielerorts zugleich praktisch keinen Leerstand und weniger spekulativen Neubau. Auch das im Rahmen von Risiken in den Lieferketten diskutierte Re- oder Nearshoring führt nicht zu deutlichen Mehrumsätzen.“

Der Flächenumsatz von Handelsunternehmen (inklusive Onlinehändlern) ging im ersten Halbjahr 2023 im Vergleich zum ersten Halbjahr 2022 um 80 Prozent auf 417.000 Quadratmeter zurück. Damit handelte es sich um das erste Halbjahr seit 2015, in dem die Handelsunternehmen die schwächste der drei Nachfragebranchen stellten. Auf Produktionsunternehmen entfielen 532.000 Quadratmeter (minus 54 Prozent) und auf Logistiker 670.000 Quadratmeter (minus 47 Prozent). Ebenfalls findet sich unter den fünf größten Abschlüssen des ersten Halbjahres kein Handelsunternehmen.

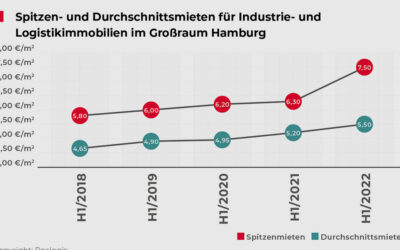

Mieten im Aufwind

Die Spitzenmiete ist im Durchschnitt in den Top-5-Märkten innerhalb der vergangenen zwölf Monate um 13,5 Prozent auf 8,19 Euro pro Quadratmeter und Monat gestiegen. „In einigen Märkten – speziell München – sehen wir gar ein deutlich höheres Spitzenniveau, das jedoch nur bei Mietverlängerungen zum Tragen kommt. Derartige Flächen sind so begehrt, dass sie von vielen Mietern unbedingt gehalten werden wollen und sie deswegen gar nicht erst als verfügbare Bestandsflächen auf den Markt kommen“, sagt Koepke. „Auch in der Breite haben die Durchschnittsmieten mittlerweile ein Niveau von sechs bis sieben Euro erreicht. Die höheren Mieten halten einige Unternehmen von Umzügen ab, die es vorziehen, günstigere Bestandsmieten so lange wie möglich auszunutzen – selbst wenn andere Flächen der eigenen Strategie besser entsprechen würden.“

„Auch die deutlich höhere Erwartungshaltung vieler Nutzer an Neubauten und den damit verbundenen geringeren Energiekosten, gerade hinsichtlich der ESG-Kriterien, lässt die Baukosten und damit die Mieten steigen“, sagt. Dr. Jan Linsin, Head of Research bei CBRE in Deutschland.

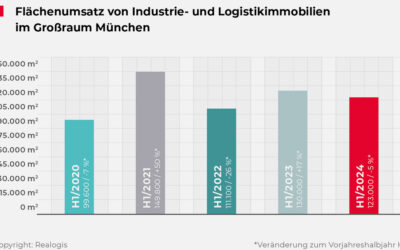

Lediglich München steigerte den Flächenumsatz

Auf die Top-5-Märkte entfielen im ersten Halbjahr 2023 564.000 Quadratmeter – gut ein Viertel des gesamten Flächenumsatzes. Der Rückgang fiel in diesen Märkten mit 57 Prozent vergleichbar zum gesamten Markt aus. Vier der fünf Top-Märkte verzeichneten dabei eine rückläufige Umsatzdynamik. Am stärksten erkennbar war dies in Berlin, wo der Flächenumsatz um 82 Prozent auf 125.000 Quadratmeter zurückging. In Hamburg lag der Flächenumsatz mit 161.000 Quadratmeter 42 Prozent unter dem Vorjahreswert – dennoch war die Hansestadt damit gemessen am Flächenumsatz der größte Markt im ersten Halbjahr. In Düsseldorf ging der Flächenumsatz um 40 Prozent auf 72.000 Quadratmeter zurück und in Frankfurt/Rhein-Main um 15 Prozent auf 136.000 Quadratmeter. Zulegen konnte lediglich der Münchner deutsche Industrie- und Logistikimmobilienmarkt – um 13 Prozent auf 70.000 Quadratmeter.

Ausblick auf das Gesamtjahr

„Beim Neubau zeichnet sich ein eine gewisse Entspannung ab, denn mittlerweile sind die Baukosten sowie die Finanzierungszinsen wieder etwas verlässlicher geworden und stellen ein geringeres Risiko für die Projektentwickler dar“, sagt Linsin.

„Eine Wiederholung der großen Flächenumsätze von sechs bis acht Millionen Quadratmetern werden wir 2023 nicht sehen“ prognostiziert Koepke. „Eher dürfte es auf vier bis fünf Millionen Quadratmeter hinauslaufen. Zugleich erwarten wir, dass die Mieten ihren bisher deutlichen Anstieg verlangsamen. Aufgrund des wenigen Neubaus und nur vereinzelt freiwerdender Bestände wird es aber keine größeren Leerstände geben – das Angebot bleibt knapp.“

*Außerhalb der Top-5-Märkte erfasst CBRE keine Abschlüsse mit weniger als 5.000 Quadratmetern.

„Eine Rückkehr zu den perfekt verbundenen Lieferketten des Just-In-Time wird es absehbar nicht geben.“

Rainer Koepke

Head of Industrial & Logistics bei CBRE in Deutschland